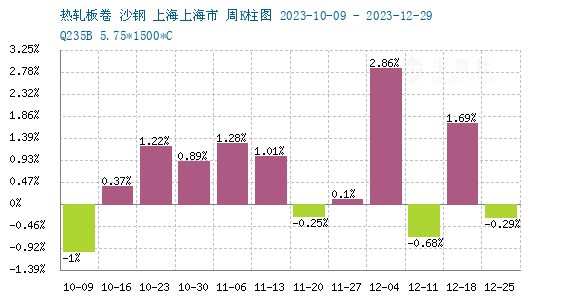

2023年热轧板卷行情整体宽幅震荡。具体可以分为四个阶段:

第一阶段:1月初到3月中的震荡上涨疫情结束后对于年后旺季的预期,推动价格上行,并于3月中旬触及年内最高价4506元/吨

第二阶段:3月中到5月底的趋势下跌旺季预期的落空+钢厂利润迅速收缩,主动减限产增多,原材料库存高企导致的负反馈逻辑,这个阶段热卷跌幅15.71%。

第三阶段:6月初到10月中旬的震荡整理下跌后随着原材料低库存的成本支撑下,行情进行修复

第四阶段:10月底到年末的震荡上行低库存和铁水居高不下导致的成本上移+宏观政策刺激(万亿国债、美国CPI数据下降,年内加息预期降温、美元指数回落,推动大宗商品价格反弹、煤矿事故等)。

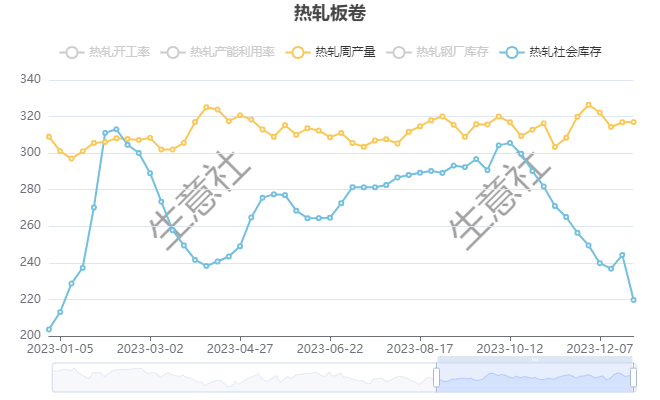

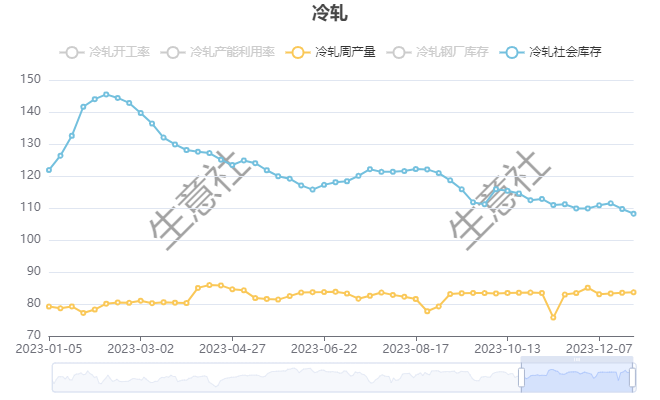

根据本站了解的最新数据显示,截至2023年12月26日,热轧社会库存228.76万吨,较上周上升5.84万吨,周产量309.73万吨,周环比增加15.92万吨;本周冷轧社会库存118.56万吨,较上周上升2.07万吨,周产量80.66万吨,周环比减少0.38万吨。

由于汽车及家电行业受利好政策支撑,产销数据提升,生产热卷等板材的利润高于生产螺纹钢的利润,因此因此钢厂将更多铁水转向生产热卷,因此热卷的产量较去年有所上升。

年初库存压力较小,低产量叠加中性库存,热卷基本面压力不大。进入5月后,唐山发布产量平控文件,钢厂利润收缩,减产增多。7月平控预期频现,钢厂边际利润修复。到8月唐山地区高炉在环保限产结束后逐步复产,粗钢平控阶段性证伪,同时热卷产能利用率继续上升,导致热卷供需矛盾积累。

需求端:2023年,热卷国内需求整体偏弱。需求量1.527亿吨,同比2022年同期的1.520亿吨增长0.4%。

房地产-继续拖累:房地产表现不佳,据统计局数据显示,2023年1-11月份,全国房地产开发投资104045亿元,同比下降9.4%;1-11月份,房地产开发企业房屋施工面积831345万平方米,同比下降7.2%;房屋新开工面积87456万平方米,下降21.2%。基于今年房地产施工整体表现不佳,预计明显房地产用钢或延续今年负增长趋势,但降幅缩小。

制造业-回暖:制造业稳中有升,2023年1-11月,我国制造业固定资产投资同比增速为6.2%,整体韧性持续。

基建-持续发力:亿万国债的发放,多用于水利建设,灾后重建等基础建设,2024年基建仍将稳定发挥,增速可期。

汽车-政策扶持:汽车行业2023年政策引导对汽车供需结构起到至关重要的作用。2023年1-11月份,汽车产量2666万辆,相比于去年同比增长近166万辆,其中新能源汽车产量805万辆,同比增长近170万辆,新能源汽车产量占比由去年26.3%上升至今年30.2%。1-11月,汽车总出口量476万辆,同比增长178万辆,汽车出口占比由去年12.1%上升至今年17.9%,汽车出口占比大增。

家电-回暖:家电行业2023年在保 交楼政策扶持下,地产竣工数据很好,家电类零售呈现同比正增长。

出口表现亮眼:2023年钢材出口强劲,据海关统计数据显示,2023 年 1-11 月,我国累计出口钢材 8265.8 万吨,同比增长 2169.6 万吨,增幅 35.6%;1-11 月累计进口钢材 698.0万吨,同比减少 288.5 万吨,降幅 29.3%;1-11 月我国累计净出口钢材 7649.3 万吨,同比增加 2431.2 万吨,增幅为 46.59%。2023年因为低价,热卷出口保有竞争力,同时海外局势紧张,钢厂高炉复产受阻。但海外宏观风险仍在,且24年国内需求有望增长,24年出口数据增幅或将有所收窄。

预期与展望展望2024年热卷市场,热卷依然延续震荡。原料价格的中高水平将决定热卷的绝对价格下限有限。热卷基本面矛盾愈发凸显,供应端增量较多,虽然因亏损,钢厂进行主动检修减产,但从23年的情况看,企业减产力度有限,预计24年产量将延续的较高水平。需求端出口数据对热卷价格波动影响增加。内需上房地产和基建需求分化已是固定趋势,若明年出口优势弱化,热卷上涨的动能不足。整体来说,在生产利润上,热卷相对建材品种价格有一定优势,24年价格价格中枢微幅上移,但涨幅趋势偏小。

(文章来源:本站)